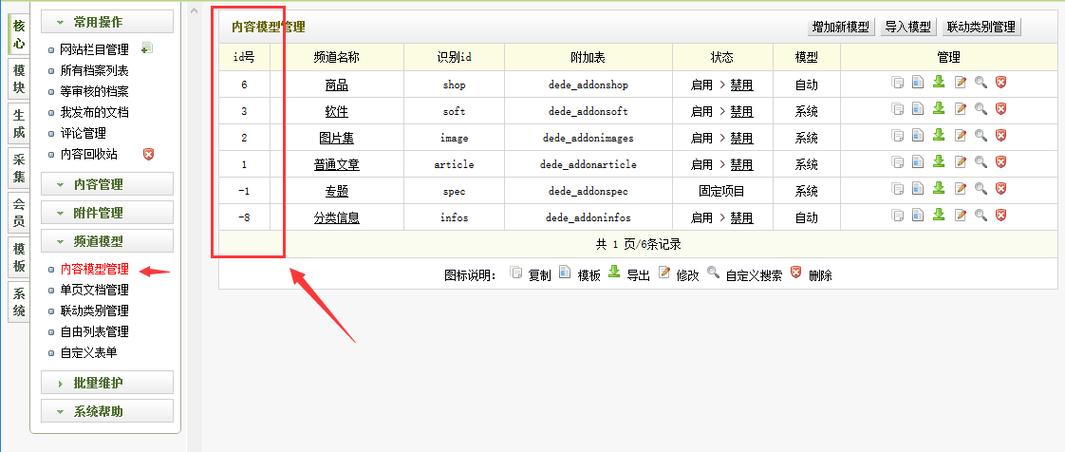

使用 in 标签(最简单、最常用)

这是最直接的方法,适用于只想对固定的前几条(比如前5条)进行特殊处理。

(图片来源网络,侵删)

原理: DedeCMS 的 in 标签可以判断当前的文章ID是否在指定的ID列表中,我们可以先获取前几篇文章的ID,然后用 in 标签进行判断。

步骤:

-

在列表模板文件

list_arclist.htm中,找到循环输出文章的代码块,它通常是这样的:{dede:list pagesize='20'} <li> <a href="[field:arcurl/]">[field:title/]</a> <span>[field:pubdate function="MyDate('Y-m-d',@me)"/]</span> </li> {/dede:list} -

修改代码,加入

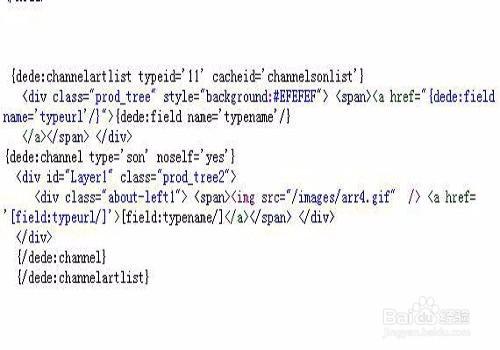

in标签判断。 (图片来源网络,侵删)

(图片来源网络,侵删)我们将

{dede:list}循环内的内容用{dede:in}包裹起来,并指定前几篇文章的ID。{dede:list pagesize='20'} <!-- 获取当前循环文章的ID --> {dede:field.id/} <!-- 使用 in 标签判断,这里假设要对前5条进行特殊处理 --> <!-- 注意:这里的 '5,4,3,2,1' 是手动填入的前5条文章的ID,你需要先获取到这些ID --> {dede:in field='id' value='5,4,3,2,1'} <!-- 如果是前5条,就使用这个样式 --> <li class="featured-item"> <a href="[field:arcurl/]"> <img src="[field:litpic/]" alt="[field:title/]"> <h3>[field:title/]</h3> </a> <p>[field:description function='cn_substr(@me, 100)'/]...</p> </li> {else} <!-- 如果不是前5条,就使用普通样式 --> <li class="normal-item"> <a href="[field:arcurl/]">[field:title/]</a> <span>[field:pubdate function="MyDate('Y-m-d',@me)"/]</span> </li> {/dede:in} {/dede:list}

问题: 这种方法需要你手动获取前几篇文章的ID,如果文章更新,ID会变,需要手动修改模板,不够灵活。

使用PHP代码判断(最灵活、推荐)

这是最常用且最灵活的方法,它不依赖于固定的ID,而是根据循环的次数来判断,无论内容如何更新,都能始终对“前几条”进行特殊处理。

原理: 在 {dede:list} 循环中,DedeCMS 会定义一个变量 @me,我们可以通过PHP代码来修改这个变量,比如给它增加一个计数器。

(图片来源网络,侵删)

步骤:

-

在列表模板文件

list_arclist.htm中,找到{dede:list}。 -

使用

php标签在循环内部添加计数逻辑。{dede:list pagesize='20'} <!-- 使用php标签来定义一个计数器变量 $count,初始值为0 --> {php} // 如果变量不存在,则初始化为0 if(!isset($GLOBALS['count'])) $GLOBALS['count'] = 0; // 每循环一次,计数器加1 $GLOBALS['count']++; {/php} <!-- 使用 if 判断计数器的值 --> {if $GLOBALS['count'] <= 3} <!-- 如果是前3条,显示特殊样式 --> <li class="hot-item"> <a href="[field:arcurl/]"> <strong>【热门】</strong> [field:title/] </a> <span>阅读:[field:click/]</span> </li> {else} <!-- 如果不是前3条,显示普通样式 --> <li class="normal-item"> <a href="[field:arcurl/]">[field:title/]</a> <span>[field:pubdate function="MyDate('Y-m-d',@me)"/]</span> </li> {/if} {/dede:list}

代码解释:

{php}...{/php}: 用于执行PHP代码。$GLOBALS['count']: 我们使用一个全局变量$count来记录循环的次数,使用$GLOBALS可以确保它在循环的多次迭代中保持其值。$GLOBALS['count']++: 每次循环时,将计数器加1。{if $GLOBALS['count'] <= 3}: 判断当前计数器的值是否小于或等于3,如果是,则执行if里面的代码,否则执行else里面的代码。

优点:

- 自动化:无需手动填写ID,文章更新后样式依然正确。

- 灵活:可以轻松修改数字

3来控制“前几条”的范围。 - 强大:可以在PHP代码块里做更复杂的逻辑判断。

修改 arc.listview.class.php 文件(最底层、影响全局)

这种方法是直接修改DedeCMS的核心文件,可以实现更底层的控制,但不推荐普通用户使用,因为升级系统后修改会丢失,且容易出错。

原理: 在生成列表页数据时,就给每条数据打上一个“序号”或“是否置顶”的标记,然后在模板中直接调用这个标记。

步骤(仅作了解):

- 打开

/include/arc.listview.class.php文件。 - 找到获取列表数据的函数(通常是

GetList()或类似名称的函数)。 - 在循环读取数据库记录的

while循环中,给每条记录添加一个字段,$row['listnum'] = $i;($i是循环计数器)。 - 在模板中就可以通过

[field:listnum/]来调用这个序号,然后进行判断。

缺点:

- 修改核心文件,有网站安全风险。

- 升级DedeCMS后,所有修改都会被覆盖。

- 操作复杂,容易出错。

总结与推荐

| 方法 | 优点 | 缺点 | 推荐度 |

|---|---|---|---|

in |

简单直接,无需编程 | 需手动填写ID,不灵活 | ★★☆☆☆ (仅用于固定内容) |

| PHP代码 | 灵活、自动化、强大 | 需要一点PHP基础 | ★★★★★ (强烈推荐) |

| 修改核心文件 | 影响全局,性能可能更好 | 有风险,升级会丢失,复杂 | ★☆☆☆☆ (不推荐) |

对于绝大多数用户,我强烈推荐使用【方法二:PHP代码判断】,它完美地解决了“前几条”样式不同的问题,而且足够灵活,易于维护。

最终示例(方法二的完整版):

<!-- list_arclist.htm -->

<ul class="article-list">

{dede:list pagesize='15'}

{php}

// 初始化或递增计数器

if (!isset($GLOBALS['item_counter'])) {

$GLOBALS['item_counter'] = 0;

}

$GLOBALS['item_counter']++;

{/php}

{if $GLOBALS['item_counter'] <= 2}

<!-- 前2条为大图样式 -->

<li class="featured-post">

<a href="[field:arcurl/]" title="[field:title/]">

<img src="[field:litpic/]" alt="[field:title/]">

<h2>[field:title/]</h2>

</a>

<div class="post-meta">

<span class="date">[field:pubdate function="MyDate('Y-m-d',@me)"/]</span>

<span class="views">浏览 [field:click/]</span>

</div>

</li>

{else}

<!-- 第3条及以后为列表样式 -->

<li class="normal-post">

<h3><a href="[field:arcurl/]" title="[field:title/]">[field:title/]</a></h3>

<p class="excerpt">[field:description function='cn_substr(@me, 150)'/]...</p>

<div class="post-meta">

<span class="date">[field:pubdate function="MyDate('Y-m-d',@me)"/]</span>

<span class="views">浏览 [field:click/]</span>

</div>

</li>

{/if}

{/dede:list}

</ul>

然后在你的CSS文件中定义 .featured-post 和 .normal-post 的样式即可。