default 是 switch 语句的一部分,它的作用是提供一个“默认”或“其他所有情况”的执行分支。

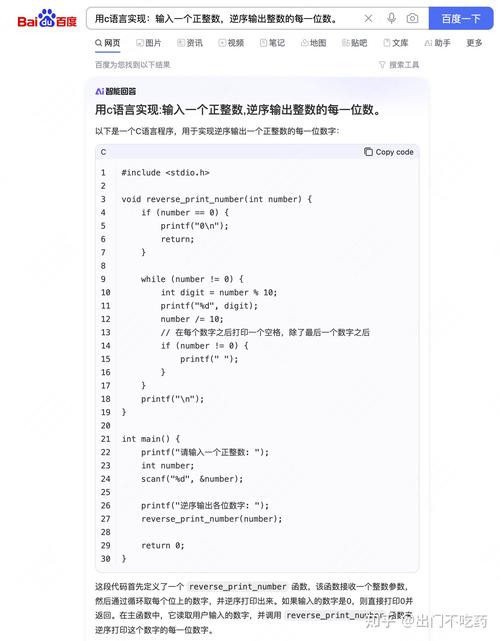

(图片来源网络,侵删)

核心概念:default 的作用

在一个 switch 语句中,程序会计算一个表达式的值,然后与 case 标签后面的值进行匹配,如果找到了匹配的 case,程序就执行该 case 后面的代码。

如果表达式的值没有匹配任何一个 case 标签,那么程序该怎么办呢?这时,default 就派上用场了。

default 块包含了在所有 case 都不匹配时需要执行的代码,你可以把它理解为 switch 语句的“最后防线”或“其他情况处理”。

语法结构

default 必须和 switch 语句一起使用,其基本语法如下:

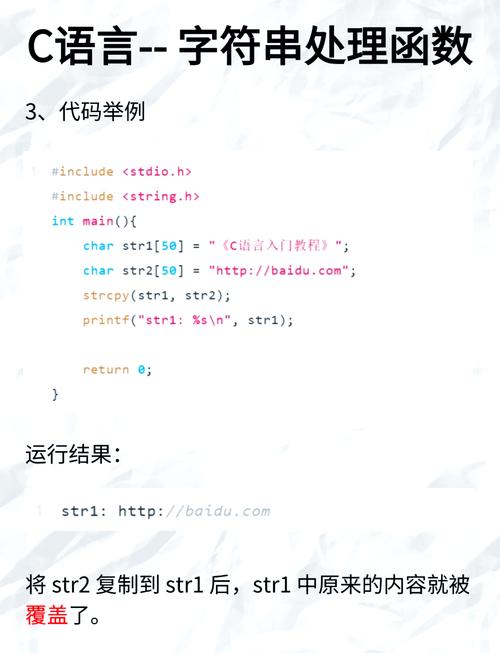

(图片来源网络,侵删)

switch (expression) {

case constant1:

// 当 expression 的值等于 constant1 时,执行这里的代码

break;

case constant2:

// 当 expression 的值等于 constant2 时,执行这里的代码

break;

// ... 可以有更多的 case ...

default:

// 当 expression 的值不等于任何一个 case 时,执行这里的代码

break; // 虽然 default 是最后一个,但加上 break 是个好习惯

}

关键点:

default是一个可选的(optional)部分,switch语句可以没有default。default块的位置是灵活的,可以放在switch语句的任何地方,但通常为了代码清晰,会放在所有case的最后。- 当

default被执行时,程序会跳转到default:标签,然后顺序执行其后的代码,直到遇到break语句或者switch语句的结束大括号 。

工作流程图

+-----------------+

| 计算 expression |

+--------+--------+

|

+--------+--------+

| 开始匹配 case |

+--------+--------+

|

+--------+--------+

| case 1 匹配? |---- 是 ---> 执行 case 1 的代码 ---> break; (退出switch)

+--------+--------+

| 否

+--------+--------+

| case 2 匹配? |---- 是 ---> 执行 case 2 的代码 ---> break; (退出switch)

+--------+--------+

| 否

+--------+--------+

| ... (更多case) |

+--------+--------+

| 否

+--------+--------+

| 有 default? |

+--------+--------+

| 有

+--------+--------+

| 执行 default 的代码 |

+--------+--------+

| 没有

+--------+--------+

| 结束 switch |

+-----------------+代码示例

让我们通过几个例子来理解 default 的用法。

示例 1:处理无效输入

这是一个非常经典的场景,根据用户输入的数字给出不同的反馈,如果输入的不是预期的数字,则提示错误。

#include <stdio.h>

int main() {

int choice;

printf("请选择一个选项 (1, 2, 或 3): ");

scanf("%d", &choice);

switch (choice) {

case 1:

printf("你选择了选项 1,\n");

break;

case 2:

printf("你选择了选项 2,\n");

break;

case 3:

printf("你选择了选项 3,\n");

break;

default:

printf("错误:无效的选项!请输入 1, 2 或 3,\n");

break; // 这里 break 不是必须的,因为 default 是最后一个,但加上是好习惯

}

return 0;

}

执行情况分析:

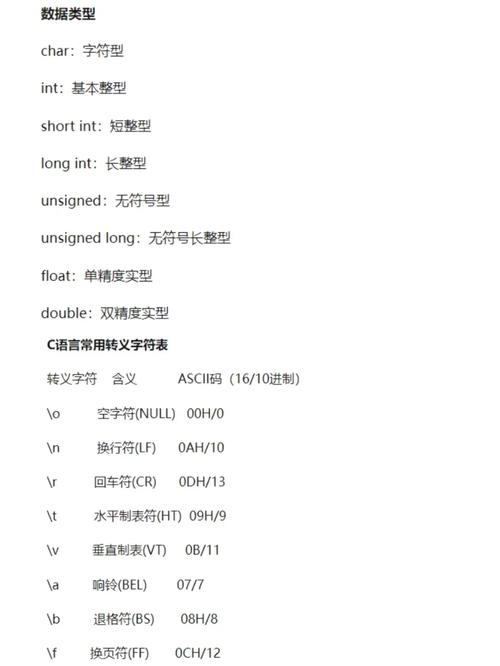

(图片来源网络,侵删)

- 如果用户输入

1,输出你选择了选项 1。 - 如果用户输入

2,输出你选择了选项 2。 - 如果用户输入

3,输出你选择了选项 3。 - 如果用户输入

4、0或任何其他数字,由于没有case与之匹配,程序会直接执行default块,输出错误:无效的选项!。

示例 2:default 不在最后面

default 可以放在任何位置,但会影响代码的可读性。

#include <stdio.h>

int main() {

int number = 5;

switch (number) {

default:

printf("数字既不是 10 也不是 20,\n");

break;

case 10:

printf("数字是 10,\n");

break;

case 20:

printf("数字是 20,\n");

break;

}

return 0;

}

在这个例子中,number 的值是 5,它不等于 10 也不等于 20,所以程序会直接跳到 default 块执行,输出 数字既不是 10 也不是 20。,这与 default 的位置无关。

示例 3:没有 break 语句(贯穿 - Fallthrough)

在 switch 语句中,如果某个 case 的最后没有 break 语句,程序会“贯穿”到下一个 case 继续执行。default 也可以发生贯穿。

#include <stdio.h>

int main() {

char grade = 'B';

switch (grade) {

case 'A':

printf("优秀!\n");

break;

case 'B':

printf("良好,\n");

// 没有 break,会继续执行下面的 case 'C'

case 'C':

printf("及格,\n");

break;

default:

printf("需要努力,\n");

break;

}

return 0;

}

执行情况分析:

grade是'B',程序匹配到case 'B'。- 打印

良好。。 - 因为

case 'B'后面没有break,程序继续向下执行case 'C'的代码。 - 打印

及格。。 case 'C'后面有break,switch语句结束。

最终输出:

良好。

及格。| 特性 | 描述 |

|---|---|

| 用途 | 在 switch 语句中,作为所有 case 都不匹配时的默认执行分支。 |

| 位置 | 可以放在 switch 语句内的任何位置,但通常放在最后。 |

| 可选性 | default 是 switch 语句的可选部分。 |

break |

default 块内的代码执行完毕后,通常需要一个 break 来退出 switch 语句,除非它位于最后或者有意让它发生“贯穿”。 |

| 重要性 | default 对于处理意外输入、错误情况和边界条件至关重要,能让程序更加健壮和用户友好。 |