核心信息

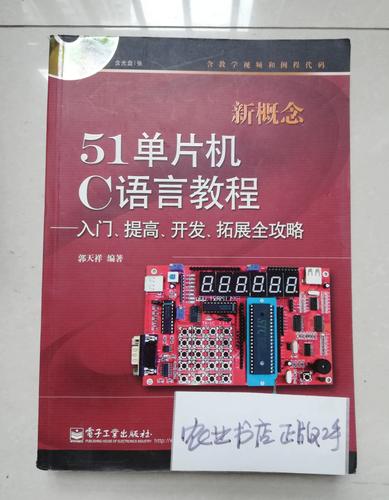

- 书名: 《新概念51单片机C语言教程》

- 作者: 张毅

- 出版社: 电子工业出版社

- 特点: 这本书是国内单片机入门领域的“圣经”级教材之一,它最大的优点是循序渐进、讲解细致、实例丰富,非常适合零基础的初学者,它从最基础的C语言知识讲起,然后逐步深入到51单片机的硬件操作和项目实战。

PDF资源获取方式

由于这本书是正式出版物,受版权保护,因此不存在官方提供的免费完整PDF,网络上流传的所谓“免费完整版”通常是未经授权的盗版资源,可能存在内容不全、排版错乱、带有大量广告水印等问题。

(图片来源网络,侵删)

为了支持作者和出版社,并获得最佳的学习体验,我强烈建议你通过以下正规渠道获取:

正规购买渠道(推荐)

这是最可靠、最清晰、最合法的方式,也是对作者辛勤创作的最好支持。

- 京东自营: 搜索书名,通常有纸质书和电子书(Epub/PDF)两种版本购买。

- 京东电子书链接: 《新概念51单片机C语言教程》电子书 (链接可能需要更换,请在京东App内搜索)

- 当当网: 同样可以购买纸质书和电子书。

- 当当网链接: 《新概念51单片机C语言教程》当当页面

- 淘宝/天猫: 搜索书名,可以找到纸质书,部分第三方卖家也可能提供电子版。

购买电子书的优点:

- 正版保证: 内容完整、准确、无水印。

- 即时获取: 购买后可以立即下载到手机、平板或电纸书阅读器上。

- 方便搜索: 电子版可以方便地进行关键词搜索。

免费试读与资源

如果你想在购买前先了解内容,可以尝试以下方式:

(图片来源网络,侵删)

- 出版社官网: 电子工业出版社官网或其在线平台(如“悦读”)通常会提供部分章节的免费试读。

- 各大读书平台:

- 微信读书: 很多热门书籍都提供免费试读章节,或者可以通过“无限卡”免费阅读。

- 得到App: 有时也会上架这类技术书籍。

- 豆瓣读书: 可以查看书籍的目录、前言和部分读者的评论,帮助你判断是否适合自己。

免费下载”的提醒

网络上确实存在一些声称可以免费下载完整PDF的链接或网盘资源。请务必谨慎对待,因为:

- 版权风险: 下载和传播盗版内容是侵犯作者和出版社合法权益的行为。

- 安全风险: 这些链接常常是钓鱼网站,或捆绑了病毒、木马、恶意软件。

- 质量低下: 文件往往是扫描版,字迹模糊,排版错乱,严重影响阅读体验和学习效果。

学习建议

如果你已经拥有了这本书(无论是纸质版还是电子版),这里有一些建议可以帮助你更好地学习:

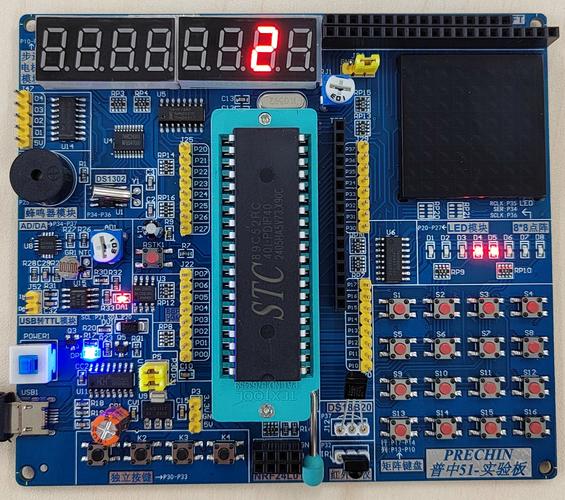

- 理论与实践结合: 51单片机学习最忌讳只看书不动手。一定要买一块开发板(例如STC89C52RC或STC12C5A60S2的开发板,非常便宜,几十块钱),跟着书上的每一个例子亲手去敲代码、烧录、运行、观察现象。

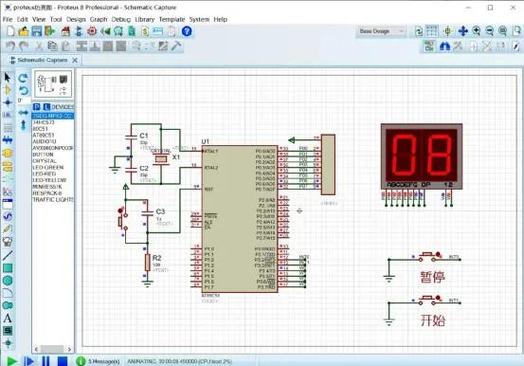

- 环境搭建: 首先要搭建好开发环境,包括:

- 编程软件: Keil C51 (目前最新版本是V9.80,有C51编译器)。

- 下载软件: STC-ISP (用于将编译好的程序烧录到STC单片机中)。

- 驱动程序: USB转串口芯片的驱动(如CH340)。

- 从C语言基础开始: 如果你对C语言不熟悉,请务必认真阅读书的前半部分关于C语言的章节,51单片机的C语言和标准C语言有很多相似之处,但又有其特殊性(如对寄存器的操作)。

- 理解硬件: 学习单片机本质上是学习软硬件如何结合,要尝试去理解书中的电路图,知道每个LED、按键、蜂鸣器是如何连接到单片机的引脚上的,理解了硬件,代码才能写得更透彻。

- 勤做笔记: 对于重要的概念、寄存器配置、代码技巧,一定要做好笔记,这有助于你加深理解和日后复习。

- 多做项目: 当学完基础后,可以尝试自己动手做一些综合性的小项目,比如电子时钟、温湿度计、智能小车等,这是检验学习成果和提升能力的最好方法。

相关补充资源

除了这本书,你还可以参考以下资源,形成更立体的学习体系:

- 视频教程: 在Bilibili(B站)上搜索“新概念51单片机C语言”,有大量UP主(如“江协科技”、“普中科技”等)提供了基于这本书的配套视频教程,非常直观。

- 开发板资料: 购买开发板时,通常会附带丰富的资料,包括原理图、例程、文档等,这些是极好的补充材料。

- 官方数据手册: 对于深入学习,一定要学会查阅芯片的官方数据手册,这是最权威的参考资料。

祝你学习顺利,早日成为单片机高手!

(图片来源网络,侵删)